トランクルーム投資の実態|近年見られる投資形態の種類

当方の債務残高ですと、さすがにフルローンでの借入が難しくなってまいりました。アパート一棟となると物件価格の1-2割+諸費用でもかるく数百万円~1千万円の資金が必要になります。そもそもローンを増やすのにもさすがに躊躇する残高です。もう少し手出しを抑えつつも、毎月現金収入が期待できる投資はなにかないかな、と考えていたところで、トランクルーム投資が見つかりました。

正直なところ、全幅の信頼を置いているわけではないのですが、ハーフスイングぐらいならやってみてもいいかなと思い、さっそく先日始めた次第です。今回は、当方なりに理解したトランクルーム投資の特徴とメリットやリスクについてまとめました。先行者優位になるのか、はたまたいつの間にか衰退していくのか、答えは10年くらい経過しないとわかりません。

トランクルーム投資の基本と意外な所

トランクルーム投資の記事はまだあまりなくて、いわゆる「NISA」とか「不動産投資」のようには様式が確立されていません。今回は伊藤が自分なりに調べて(そして実際に手を出した)投資を想定しながら書いてます。

トランクルームへ投資して賃料収入を得る事業

トランクルーム投資とは、基本的にトランクルームの所有権を持って、そのトランクルームを使用した人から賃料収入を得るビジネスです。形式は不動産投資に似ていて、実際に不動産投資の亜種のような書き方をしている本や記事も目にします。

トランクルームの契約形態はおおむね賃貸住宅と同様で、一定期間契約して、利用者は月額で賃料を支払います。1区画の賃料は賃貸住宅より圧倒的に安い、共益費とか敷金礼金が基本的にないなど細かい違いはありますが、ビジネスモデルとしては賃貸住宅への投資と似たところがあります。

マンション・アパート投資との違い

賃貸住宅の投資と近いとはいえ、相違点を上げればきりがありません。当方が感じた差異としては次のような点です。

- 投資額も賃料収入も小粒

- 利回りは高め

- ローンを活用するハードルが高い

- 目先の節税効果はあるが後で回収させられる

トランクルームの1物件の価格は1千万円程度です。感覚的には安めの区分マンション投資と同じくらいでしょうか。その分得られる賃料収入も規模は小さめです。テナント1つが1千万円台で、全部埋まれば10数万円→年間利回り10%+αみたいなイメージ。なお、詳細はいえないですが、固定収益プランとか、不動産のサブリースのようなプランを用意している事業者さんもあります。これをすると利回りが下がりますが、それでも1ケタ後半はゆうにあるので、不動産より利回りを取りやすいのは確かです。

この利回りの高さの理由は明確ではないものの、伊藤なりの考察はあるのでこの後で紹介します。基本的には先行者優位とリスクの裏返しだと思います。

さて、トランクルーム投資は多くの場合ローンを活用するハードルが高めです。賃貸住宅を建てるのではないので、建物を担保にした不動産ローンが引けないのです。どちらかというと事業用ローンを検討できるかどうかというところですが、無担保の事業用ローンはかなり借入条件が悪くなるため、肌感覚的には投資としての魅力が下がってしまいます。

さて、トランクルーム投資も一定の節税効果が期待できます。詳細は後ほど紹介しますが、トランクルーム投資ではほとんどを即時で経費計上して、残りを5年程度で減価償却するケースが多いみたいです(当方はそうでしたが、全てが当てはまるかはわからないので、正確なところは税理士さんと相談してください)。償却期間がよくある不動産投資よりは短いため、目先数年はそこそこの節税効果を発揮します。一方で、トランクルーム投資のスキームが正常に維持されているのであれば、事業をたたむときにそれなりの価格で譲渡できます。仮に正常な価格で売れるのであれば、譲渡所得が発生するのでそこに課税されます。

これが何の所得になるのかは、実はトランクルーム投資の形態によって変わってくるのでは、と考えているのですが、当方が今回始めたものの場合はおそらく総合課税になると考えています。ということは、結局事業をたたむときに税金がかかるため、実質的には税金支払いを先延ばしする形となるということかと思います。それでも遠い将来に同額を支払う方が現在価値で考えればプラスなので、それなりの効果はあるというところでしょうか。

物件を所有するとは限らない

これは当方にとっては意外なところでしたがトランクルーム投資は「物件を所有しない」スキームもしばしばみられます。相対的に昔からあるガレージが並んだようなトランクルームは、所有する土地に設備を作って運営するケースもみられます。この場合は「物件を所有して」行う投資です。なお、この場合も、設備に所有権が付くかはケースバイケースです。

最近増えてきているのは、空き部屋の一室に室内用の物置やパーテーションを置いてトランクルームにして運営するケース。空き家・空き部屋を減らす手法としてもしばしば活用されているようです。このパターンですと、部屋自体はあくまで賃貸となります。投資家が所有するのは、トランクルームの運営権やそこから受け取る受益権であり、不動産自体は所有しないのです。不動産を所有するかしないかで、初期投資額やランニングコスト、経費に充てられる減価償却の幅などが変わってくるので注意しましょう。

トランクルーム投資の形態

トランクルーム投資は一般の不動産投資と比べてニッチな世界でもあるため、まだ完全に区分けが確立されたとはいえない部分もあります。伊藤なりに見つけた、いくつかの投資パターンについて紹介したいと思います。

屋外型の一括トランクルーム

屋外型もしくは露天型のトランクルームです。外の更地にコンテナもしくはガレージのようなトランクルームを複数設置して、契約者から賃料収入を得ます。もっともオーソドックスな投資方法ですが、トランクルームの設備投資に相応に費用がかかります。土地の取得が要らない前提でも1,000万円~数千万円程度は必要なイメージです。土地を取得する場合は、さらに土地代がかかるため、高額な投資となります。なお借地を利用したスキームもあるようです。

土地が広ければ、数十区画の大規模な投資も可能になります。一方でコンテナの数を絞って狭い土地を有効活用するのも一つの方法です。利回りは10%台が一つの目安となりますが、新規に立ち上げる場合は当初は稼働率が上がらず、黒字化まで1年~、安定稼働(一定の空室率を加味した平均的な稼働率)に至るまで3年程度を見る必要があります。なお、オーナーチェンジ物件、中古物件など名称は業者により異なりますが、すでに安定稼働済みの物件の経営権を取得して運営する方法もあります。トランクルームの場合は、安定稼働済みの方がすぐに黒字化できるアドバンテージがあるため、老朽化した施設でなければ、しばしばオーナーチェンジ物件の方が高額になる場合があります。

室内型の一括トランクルーム

室内型のトランクルームは、商業ビルなどの一室を運営業者が借りて、トランクルームとして整備します。投資家はそのトランクルームの経営権もしくは賃料を受け取る権利を持つ形となります。基本的にはテナントの入居はトランクルームの業者もしくは管理会社が行うため、投資家はあくまで利益を受け取る権利だけを取得します。区画の広さや立地(およびそのテナントの賃料)などにもよりますが、投資家の負担は屋外型より安価で済む場合が多いです。それでも1,000万円以上の初期費用がかかるスキームがほとんどです。

ビルの一室に形成できるため、住宅地や駅周辺など比較的都市部でも設置しやすく、立地を間違えなければ近隣の企業や住民の安定した需要が見込まれます。安定稼働までにかかる期間は平均的には屋外型と大差ありませんが、近隣に人口が密集している、小規模の法人が立ち並ぶなどの状況であれば、順調に稼働を高めていけるでしょう。こちらも利回りは10%台です。

リスクの観点からいえばやや利回りが下がりそうな印象がありますが、市場の適正利回りを形成するほど普及していないためか、2024年時点では屋外型との利回りの目立った差はみられない印象です。(あくまで印象です)信頼性の高いデータが見つかったときにはまたアップデートします。

区分投資のトランクルーム

最近は、トランクルームにも区分投資が出てきました。トランクルームはローンを活用するのが難しい、活用できてもキャッシュフローが大幅に悪化するため、不動産と比べると、事業規模の割に初期費用が大きくなりがちです。「1,000万円も払えないよ」という方も多い中で、一つの店舗のトランクルームを区分所有させることで、一人あたりの初期投資費用を下げるスキームがみられます。これだとだいたい100万円台くらいから案件がみられます。

ちなみにさらに細かくいうと、たとえば30区画あるトランクルームそれぞれを投資家に割り当てる文字通りの区分所有スキームと、一つのトランクルーム店舗に投資するファンドを組成して、形上はファンドの分配としてトランクルームから生じる賃料を分配するスキームがある様子です。実益はあまり変わらないですが、おそらく後者の方がさらに柔軟に投資額をコントロールする余地があります。区分投資のトランクルームは、若干一括所有より利回りが下がる印象ですが、まだ「印象」の域をでません。同じく明確に区分けできるほどには実績が溜まっていないと思われます。

収益固定型の投資

トランクルーム投資の中でもっとも安定しているのが、収益固定型の投資です。これは収益リターンを極力維持するスキームとなっています。実はトランクルーム投資は、この後紹介するように出口の価格変動リスクが結構重要です。売却時に稼働率が今ひとつで売値が下がれば、収益の減少要因となります。そこで、月々のリターンや出口の売値を変えないことを「ターゲット」とするスキームもみられます。なお、基本的にはあくまで「目指す」であって、完全に保証できるものではない点には留意が必要です。

現状トランクルームは市場拡大傾向で、まだまだ参入余地があることから、2024年現在ではこのようなスキームで安定稼働させる一定の蓋然性はあるように思えます。収益固定なので、一般には初月からしっかりキャッシュフローが発生します(逆に、そこをみこんだ賃料水準となっています)これらの安定の代償として、利回りは10%を割るなどほかの投資より水準が抑えられているケースがおおいです。とはいえ、安定志向である、初年度に現金収支で赤字になる点に提供があるといった方には適した投資手法でしょう。

トランクルーム市場は拡大が見込まれる

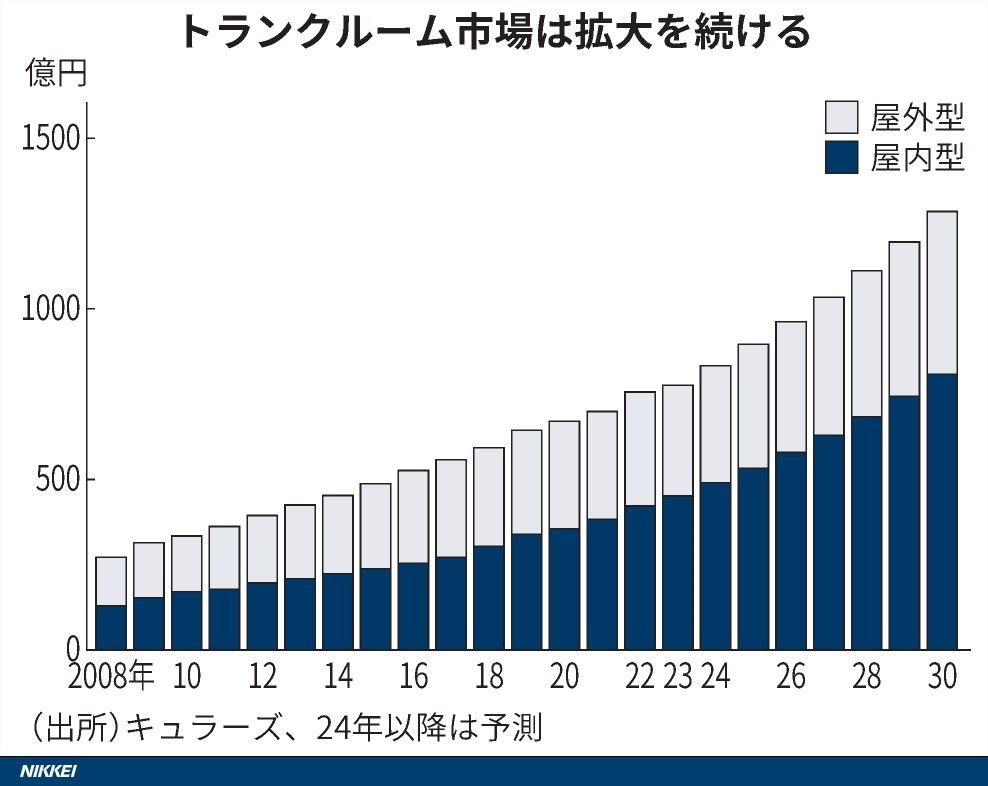

トランクルームについて業者に問い合わせると、決まって「成長市場」であることを盛んにアピールします。以前の日本経済新聞の記事「トランクルーム市場、15年連続で拡大 民間調査」では以下のような集計結果が公表されています。このグラフは2030年までですが、それ以降もあと数十年単位で成長するとの見通しを紹介されたこともあります。

なお、市場規模はこの通りですが、店舗が供給過剰になれば過当競争になって投資先としては魅力が低下します。その点は割り引いて営業トークを聞いた方が良いでしょう。ただ、利回りが不動産より明らかに高い現状においては、一定の投資妙味があると考えることもできるとは思います。

答えが出るのはおそらく10年後

伊藤は早速ハーフスイングでトランクルーム投資を始めてみましたが、全幅の信頼を置いているわけではありません。だからこそ、悪い結果になっても致命傷を負わない金額で投資しました。もちろん成功する保証はしません。あくまでトライするときには自己責任で、というところです。まだ発展途上のゾーンなので、投資の形態や手法なども進化していく可能性があります。

個人的にはローン引けるようになる良いのにな、とか思っていますが、物件自体を所有しない=担保に入れられないという点から、通常の不動産投資のようにローンを引くのは難しいでしょう。この投資の成否が明白になるのは5年~10年位後だと思っています。もし10年間存続できていれば、投資回収が完全に終わるので勝ち確です。